近期, A股市集上有多家上市公司旗下子公司纷纷开展增资扩股,以期许获取更多资金支撑。

据证券时报记者不完竣统计,仅11月以来,就有10余家上市公司发布了子公司增资引入策略投资者关联公告,这些企业较多别离在电力开导、医药生物、基础化工等行业。

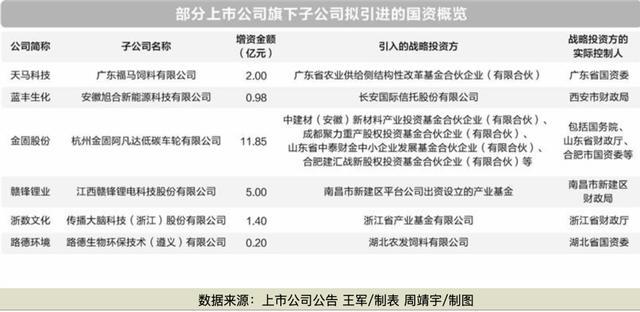

值得提防的是,上述企业旗下子公司引入的策略投资者中,有不少是国资布景的投资机构。对于这波“引战”风潮,给与证券时报记者采访的业内东谈主士合计,受关联政策影响,上市公司分拆上市阻力较大,这是旗下子公司增资扩股的进犯原因。而国资投资机构采用入股的标的多为硬科技企业旗下的新业务或中枢业务,既能保险国资的资金安全,也能在当年的IPO契机中获取高溢价薪金。

多家上市公司为旗下子公司“引战”

12月10日,天马科技发布对于子公司增资扩股并引入投资者的推崇公告称,公司欢喜子公司广东福马饲料有限公司(简称“广东福马”)以增资扩股形势引入广东省农业供给侧结构性校正基金合股企业(有限合股)(简称“农业基金”)手脚新股东等关联事宜。农业基金拟以2亿元向广东福马增资,其中1.75亿元计入广东福马的注册成本,0.25亿元计入广东福马的成本公积。

天马科技仅仅本年以来上市公司旗下子公司增资并引入策略投资者的一个缩影。据证券时报记者统计,贬抑当今,已有50多家上市公司发布了子公司(包括全资子公司、控股子公司、参股公司等)增资扩股并引入投资者关联公告。仅11月以来,就有乐凯胶片、温州宏丰、浙数文化、九阳股份、金固股份、中国软件等10余家上市公司发布了子公司增资引入策略投资者关联公告。

其中,中国软件控股子公司麒麟软件的增资忖度,因金额较大引起市集最多相貌。中国软件的公告称,公司控股子公司麒麟软件拟增资扩股召募资金不跳动30亿元。其中,中国软件以非公开公约形势参与本次增资,认购金额不跳动20亿元,经进场往来彩选的及格投资东谈主认购不跳动10亿元。

据记者梳理,增资扩股的上市公司旗下子公司较多别离在电力开导、医药生物、基础化工等行业。增资的资金用途,宽敞用于补充流动资金、缩小公司钞票欠债率、平淡磋议行动等,助力子公司业务发展或加强子公司技能整合。

举例,增资金额较大的麒麟软件,其是中国电子信息产业集团有限公司旗下科技企业,以安全确凿操作系统技能为中枢,面向通用和专用鸿沟打造安全翻新操作系统居品。中国软件暗示,麒麟软件本次增资扩股,有意于其加大研发,拓宽居品线,优化业务结构,并以成本为纽带聚会产业生态,拓展市集空间和期骗场景,同期公司对麒麟软件增资有助于公司落实发展布局。

上市公司旗下子公司时常引入策略投资者,其原因绕不开面前收紧的IPO政策。明泽投资基金司理陈实给与证券时报记者采访时暗示,除了谋求更快完成融资,股东控股子公司业务快速发展除外,IPO政策收紧之后,上市公司分拆上市阻力较大,亦然面前上市公司旗下子公司采用增资扩股的进犯原因。

国资布景投资机组成主要投资东谈主

值得提防的是,记者统计发现,上述企业旗下子公司引入的策略投资者中,大部分是国资布景的投资机构。

比如,12月6日,路德环境公告,其全资子公司路德生物环保技能(遵义)有限公司将引入湖北农发饲料有限公司手脚策略股东,农发饲料是湖北农业发展集团有限公司的全资孙公司,实控东谈主为湖北省国资委。

10月22日,浙数文化发布公告称,公司控股子公司传播大脑科技(浙江)股份有限公司拟增资扩股并引入策略投资者浙江省产业基金有限公司,增资完成后该产业基金将抓有传播大脑科技公司20%的股权。而投资者浙江省产业基金有限公司穿透后,恰是浙江省财政厅控股投资平台。

记者属意到,参与上市公司旗下子公司策略投资的国资投资机构,多为当地地方国资,但也有部分公司引入了外地国资投资机构。最典型的即是金固股份旗下全资子公司杭州阿凡达,其最新公告称,拟引进11个战投方,其中除了杭州土产货投资机构外,还有来自成齐、山东、合肥、深圳等国资布景的投资机构。

而出资比例最高的中建材(安徽)新材料产业投资基金合股企业(有限合股),则是国务院直属央企中国建材集团体系下的股权投资基金,而第二大出资东谈主金石制造转型升级新材料基金(有限合股)的大股东则是国度制造业转型升级基金股份有限公司。

记者梳剃头现,国资入股的这些上市公司旗下子公司,多为硬科技企业的新业务或中枢业务。华南一家中小券商投行东谈主士对记者分析,一方面,这类型企业适合国度策略支撑的地点,因此是国资较为疼爱的投资对象;另一方面,这些企业底本是具备颓落上市要求的,仅仅面前IPO政策有所收紧;再者,上市公司旗下子公司一般具有较强的回购智商,可一定程度上保险国资的资金安全。

本年4月,国务院印发《对于加强监管注重风险推动成本市集高质料发展的多少观点》明确提议要从严监管分拆上市。上述券商东谈主士合计:“政策收紧是暂时的,当年这些企业仍然有机领略过IPO颓落上市,国资投资平台也就有契机从中获取投资薪金。”此外,地方国资手脚策略投资者入股这些企业,也不摈斥有地方招商引资的诉求。

陈实则合计,上市公司子公司的股权相较于母公司股权更有诱骗力,可以给到更高的估值水平。此外,相较于一些初创企业,投资上市公司子公司风险收益相对更平衡,且后续资金退出渠谈相对更多。

入股子公司需多方面评估风险

此前分拆上市的预期推动了不少成本争先入股上市公司旗下子公司,最典型的即是比亚迪旗下的比亚迪半导体,在2020年引入了30多位策略投资者,试图加速其上市程度。但跟着监管地点转机,比亚迪半导体除掉IPO肯求,这些策略投资者也无法依期罢了退出。

在如今分拆上市政策仍不开朗之下,外部投资者尤其是国资,在投资入股上市公司旗下子公司时,则需进行抽象评估。陈实合计,岂论是上市公司为旗下子公司引入外部投资者,还是外部投资者进入这类公司,齐需要充分探究监管政策、合规、市集变化等多方面身分。“包括监管政策的不细则性、公司的基本面情况、市集环境变化带来的公司磋议风险、信息露馅风险、退出机制风险等。”

此外,上述华南券商投行东谈主士合计,在这波牛市之下,上市公司的股价和市值齐出现了不同程度高涨,旗下子公司的钞票价钱大约也随之高涨,投资机构这期间的议价智商大约比拟低,但仍要评估合适的投资时机,要点相貌价钱风险。同期,投资机构还需要相貌投资标的的资金实力和回购智商。

从投资机构退出的角度来看,该东谈主士合计,投资机构若采用基本面可以的标的,一般齐具有较强的回购智商,即便短期内务策不允许分拆上市,投资机构也可以通过回购,或者换股的形势来退出。

陈实则合计,投资机构的退出不要局限在A股市集,还可以探究境外上市、并购重组、S基金等路线罢了股权退出,也可以在策略投资之前和上市公司商定关联的退出要求和退出形势。

责编:何予

校对:刘榕枝